※本記事は「賞与202512(2025年冬の賞与明細)」をもとに、42歳・メーカー勤務(エンジニア)・年収レンジ約1,000万円・三世代同居(祖父/私/妻/子ども2人)の家計目線で分析した実録です。

初めての方は 当ブログの読み方 からどうぞ。

- 結論(先に要点だけ)

- 今回の賞与明細(2025年冬)を全公開

- 「手取り34.7%」がショックに見える3つの理由(でも、落ち着いてOK)

- 社会保険料はなぜ重い?「標準賞与額」の上限を知ると見え方が変わる

- 世間一般(平均)と比べてどう?「支給は上位、現金手取りは平均近辺」という現実

- 過去4回(2024夏〜2025冬)で見る“我が家のボーナス推移”

- 我が家の家計前提:三世代×子2人×年収約1,000万円の“ボーナスの役割”

- 2025年冬ボーナスから見える「将来予測」:2026〜の3シナリオ

- このボーナスを見て「我々がすべきこと」:再現性のある5ステップ

- よくある疑問(40代家庭のリアル)

- 関連記事(内部リンク:次に読むと家計が強くなる順)

- まとめ:ボーナスは「額」よりも“設計”で差がつく

結論(先に要点だけ)

- 2025年冬ボーナスの支給額は146万9,569円。

- ただし振込(現金手取り)は50万9,998円(手取り率34.7%)。

- 「手取りが少ない」最大の理由は、税社保だけでなく持株会50万円+社内積立1.1万円を“自分資産へ強制移動”しているから。

- 税社保だけを見ると44万8,571円(30.5%)。ここは仕組みを理解してコントロールしにくい領域。

- 一方で、持株会・積立は“自分の資産”。現金手取りで判断しないのが家計改善の最短ルート。

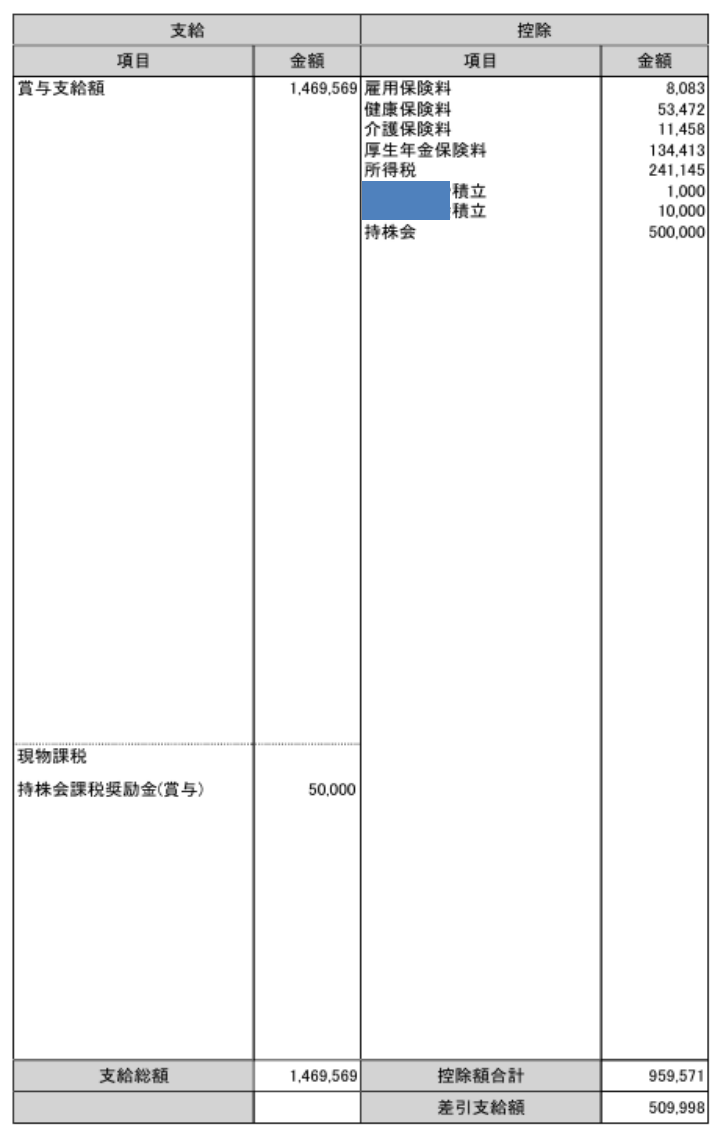

(図1)賞与明細キャプチャ(賞与202512)

図1 2025年冬ボーナスの賞与明細(個人情報マスキング済)

今回の賞与明細(2025年冬)を全公開

支給・控除・手取りのサマリー

| 支給額(賞与支給額) | 1,469,569円(146.9万円) |

|---|---|

| 控除合計 | 959,571円(95.9万円) |

| 振込(差引支給額) | 509,998円(51.0万円) |

| 控除率 | 65.3% |

| 手取り率(振込÷支給) | 34.7% |

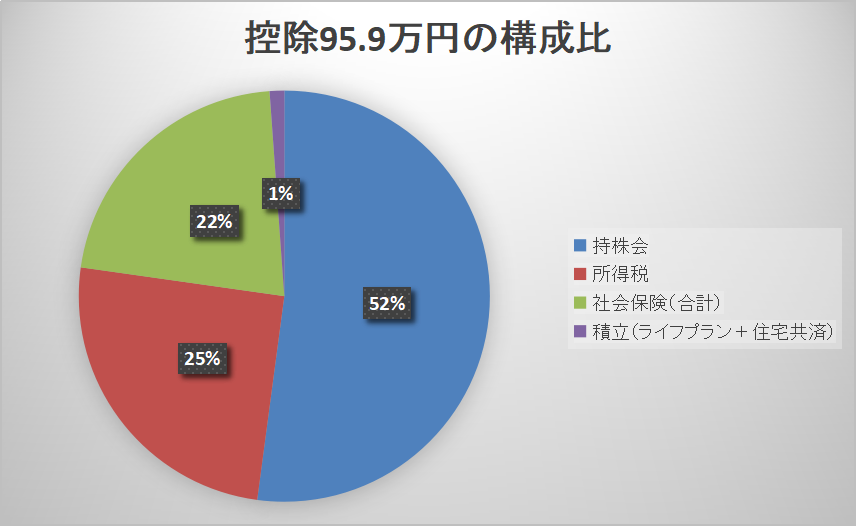

控除の内訳(どこに消えた?を“見える化”)

| 区分 | 項目 | 金額 | 支給額に対する比率 |

|---|---|---|---|

| 社会保険 | 雇用保険料 | 8,083円 | 0.6% |

| 社会保険 | 健康保険料 | 53,472円 | 3.6% |

| 社会保険 | 介護保険料 | 11,458円 | 0.8% |

| 社会保険 | 厚生年金保険料 | 134,413円 | 9.1% |

| 税金 | 所得税 | 241,145円 | 16.4% |

| 社内積立 | ライフプラン積立 | 1,000円 | 0.1% |

| 社内積立 | 住宅共済会積立 | 10,000円 | 0.7% |

| 資産化(自分資産) | 持株会 | 500,000円 | 34.0% |

※明細上、「現物課税:持株会課税奨励金(賞与)5万円」の記載もありました。会社からの補助・奨励があるタイプの持株会は、家計にとって強い味方になりやすい一方で、課税の扱いで“見え方”がややこしくなりがちです(後述)。

「手取り34.7%」がショックに見える3つの理由(でも、落ち着いてOK)

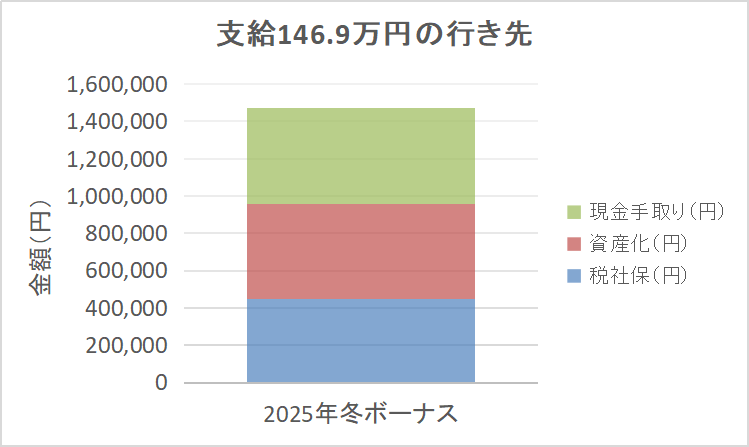

理由①:税・社保“以外”がデカい(持株会50万円が主犯)

税社保(所得税+社会保険料)の合計は44万8,571円(30.5%)。

ここまでは「高いな…」で終わりがちですが、今回の“見た目の手取り”を決定づけたのは持株会50万円です。

持株会は控除欄に並ぶので「引かれた」と感じますが、実態は自分の資産へ移しただけ。

つまり今回は、

- 税社保:44.9万円(戻らない)

- 持株会+積立:51.1万円(自分資産へ移動)

…という構造でした。

理由②:「現金で残る額」と「資産として残る額」を混同しやすい

振込は50万9,998円ですが、持株会+積立(51万1,000円)を足すと、実質的に自分側へ残った総額は102万0,998円(69.5%)です。

この“二階建て”を分けて管理できると、家計のメンタルが一気に安定します。

理由③:賞与の所得税は「賞与の額面」に対して“ガツン”と来る

賞与の所得税は、ざっくり言うと「前月の給与(社会保険控除後)×扶養人数」等から税率を決めて、賞与に掛け算する仕組みです。

仕組みを知ると“納得はできるが腹は立つ”やつ。

制度の一次情報は国税庁の解説がいちばん確実です(出所:国税庁|賞与に対する源泉徴収)。

社会保険料はなぜ重い?「標準賞与額」の上限を知ると見え方が変わる

賞与にも健康保険・厚生年金が掛かります。ただし“青天井”ではなく、上限があります。

健康保険は年度累計で上限があり、厚生年金にも月あたりの上限があります(出所:協会けんぽ|標準賞与額)。

ここから言えるのは、次の2点です。

- 賞与が大きい人ほど、どこかで上限が効いて“頭打ち”になる領域がある(=制度上の天井)。

- 逆に言うと、上限を超えない層は“まるごと課金”されやすく、手取りが伸びにくい。

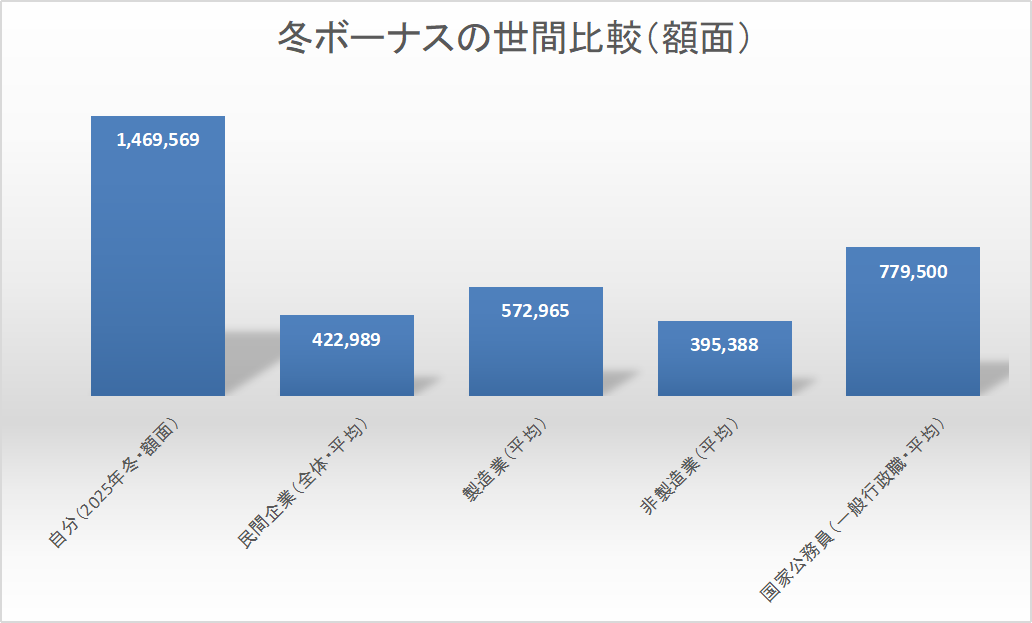

世間一般(平均)と比べてどう?「支給は上位、現金手取りは平均近辺」という現実

2025年冬ボーナスの平均(予測)と比較

民間企業の2025年冬ボーナスは、平均422,989円(前年差+2.3%)という見通しが公表されています。製造業平均は572,965円、非製造業平均は395,388円、国家公務員は平均779,500円という整理です(出所:三菱UFJリサーチ&コンサルティング|2025年冬のボーナス見通し(PDF))。

賞与の控除を「戻らない税社保」と「自分資産への移動」に分けて可視化し、手取りが少なく見える理由を示す。

これを基準に、今回の“我が家”を並べるとこうなります。

| 比較対象 | 平均(円) | 我が家の支給146.9万円は? | 我が家の現金手取り51.0万円は? |

|---|---|---|---|

| 全国平均(民間) | 422,989円 | 約3.47倍 | 約1.21倍 |

| 製造業平均 | 572,965円 | 約2.56倍 | 約0.89倍 |

| 非製造業平均 | 395,388円 | 約3.72倍 | 約1.29倍 |

| 国家公務員 | 779,500円 | 約1.89倍 | 約0.65倍 |

図5 冬ボーナス将来予測(2026〜2028:3シナリオ)

支給額は平均を大きく超えるのに、現金手取りは“平均近辺”。

このギャップの正体が、まさに「持株会50万円(自分資産へ移動)」です。

「そもそもボーナスが出る会社」はどれくらい?

もう1つ、地味に重要なのが“出ること自体が当たり前ではない”という事実。

企業調査では、2025年冬に賞与を支給する企業は80.5%、一方で「支給なし」とする企業も一定数あります。さらに「増加」は22.7%で、「変わらない」が最も多い、という構図です(出所:帝国データバンク|2025年冬季賞与の動向調査)。

家計の戦略としては、

- ボーナスを「ある前提」で固定費を組まない

- 出たら“資産化”と“生活防衛”を優先する

この2つが、再現性の高い勝ち筋です。

過去4回(2024夏〜2025冬)で見る“我が家のボーナス推移”

数字は感情を落ち着かせます。過去4回を並べると、今回の位置づけがハッキリします。

| 回 | 支給(総額) | 手取り(記事内定義) | 手取り率 | 参照 |

|---|---|---|---|---|

| 2024年夏 | 199.3万円 | 128.0万円 | 64.2% | 【賞与公開】2025年夏ボーナス明細(過去比較あり) |

| 2024年冬 | 155.7万円 | 68.6万円 | 44.0% | 【賞与明細:2024年冬】冬ボーナス明細 |

| 2025年夏 | 204.6万円 | 109.4万円 | 53.5% | 【賞与公開】2025年夏ボーナス明細 |

| 2025年冬(今回) | 147.0万円 | 51.0万円 | 34.7% | 本記事(賞与202512) |

(図3)ボーナス支給額の推移(2024夏→2025冬)

図3 控除合計95.9万円の内訳(ドーナツ)

ここで大事なのは、「今回“会社が急にケチった”」と決めつけないこと。

持株会の拠出額や、税社保のタイミング、手当・評価のブレで、手取りの“見え方”は簡単に変わります。

我が家の家計前提:三世代×子2人×年収約1,000万円の“ボーナスの役割”

家計は前提が違うと正解も変わります。我が家は次の構成です。

- 家族構成:祖父/私(父)/妻/子ども2人

- 働き手:基本は私(メーカー勤務・エンジニア)

- 年収レンジ:おおむね1,000万円前後

この条件だと、ボーナスは「贅沢費」よりも、

- 教育費の波(塾・受験・習い事)

- 税金・住民税の波

- 大型支出(家電・車・住宅修繕)

- 資産形成(NISA/iDeCo/持株会)

を“ならすクッション”としての価値が大きいです。

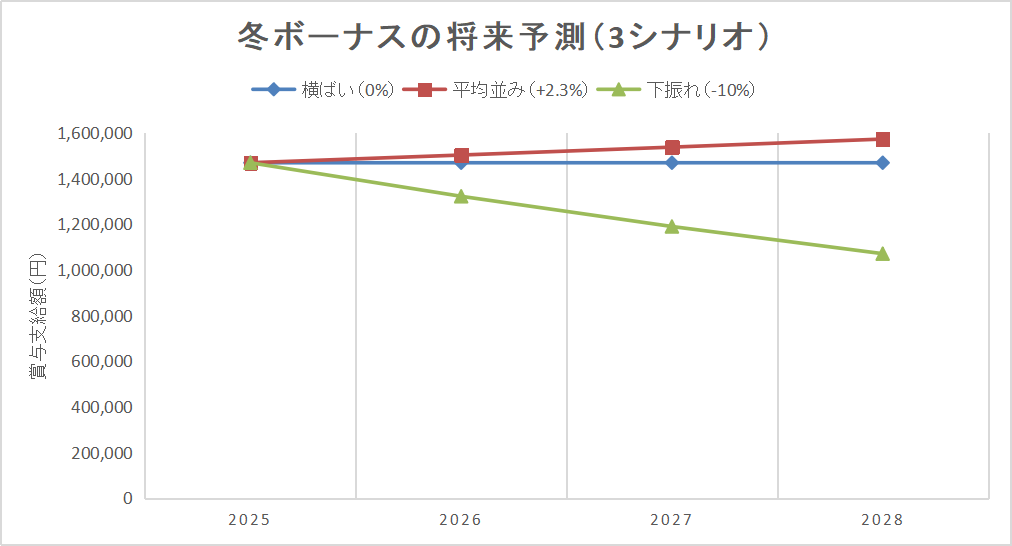

2025年冬ボーナスから見える「将来予測」:2026〜の3シナリオ

ここからは、数字根拠(統計)+我が家の実データから、あえて将来を“仮説”で置きにいきます。

(※未来は確定できないので、複数シナリオで備えます)

シナリオA:緩やか回復(ベース)

平均賞与は前年比プラス(+2.3%)という見通しが出ています(出所:MURC(PDF))。

我が家もベースでは「冬は150万円前後に戻る」くらいを想定。

シナリオB:上振れ(強気)

会社業績が良く、評価・役割が上がると、冬でも160万円台は狙える。

ただし、手取りが増えても「使って消える」設計だと資産は増えません。

シナリオC:下振れ(守り)

支給企業は多い一方で、増額企業は一部、横ばいが最多という調査もあります(出所:帝国データバンク)。

冬が130万円台に落ちても家計が崩れないよう、固定費と現金クッションを厚くしておく。

(図4)2026年冬ボーナス見通し(シナリオ別レンジ)

図4 冬ボーナスの世間比較(自分 vs 平均)

このボーナスを見て「我々がすべきこと」:再現性のある5ステップ

図6 冬季賞与は「増加」22.7%で頭打ち(企業割合)

STEP1:ボーナスを“月給化”しない(固定費に入れない)

ボーナスは変動します。まずは家計の土台=固定費を締める。

固定費見直しの考え方は 固定費見直し にまとめています。

STEP2:「現金手取り」と「資産化」を分けて管理する

おすすめは“二段階メモ”。

- ①振込(現金手取り):509,998円

- ②資産化(持株会+積立):511,000円

②が多いほど、通帳残高は増えにくい。でも資産は増えている。

このズレを家族に説明できると、夫婦の揉めごとが減ります。

STEP3:持株会は「優位性があるなら主力」だが、比率は決める

持株会は会社補助・奨励がつくなら極めて強力です(当ブログでも実録しています:会社持株会のメリットとリスク(実録))。

ただし、自社株は“勤務先と資産が同じ船”になるので、比率はルール化推奨。

積立の最適解を数字で比べた記事はこちら:持ち株 vs 投資信託(15年比較)

STEP4:新NISA/iDeCoは「ボーナス月に自動で積立」へ寄せる

ボーナスは“意思決定の疲労”が出るタイミング。だから自動化が勝ちます。

新NISAの実録は 投資・資産形成 に集約。iDeCoの全体像は iDeCoとは?(図解) が入口にちょうどいいです。

STEP5:家計簿で「ボーナスが消える先」を可視化する

結局、家計は“見える化”した人が勝ちます。

家計簿の流れは 家計簿アーカイブ と、毎月の実録 家計簿・支出公開 にまとめています。

よくある疑問(40代家庭のリアル)

Q. 「手取り率34.7%」って低すぎない?

低く“見える”だけ、の可能性が高いです。今回のように持株会(50万円)が大きいと、手取り率は簡単に下がります。

税社保だけの比率(30.5%)と分けて見れば、むしろ構造は読みやすいです。

Q. 振込が少ないと不安。現金はいくら残すべき?

目安は「生活費の6か月分」から。三世代・子2人なら、もう少し厚めでも良い。

現金が薄いと、ボーナスが“穴埋め”に消えて資産形成が進みません。

Q. ボーナスで一括投資していい?

相場の上下は読めないので、基本は“分割(時間分散)”が再現性高め。

我が家の運用実例は 資産公開(直近) や 保有株&投資信託の全公開 に残しています。

関連記事(内部リンク:次に読むと家計が強くなる順)

- 賞与の税金が高すぎる理由(実録)

- 【賞与公開】2025年夏ボーナス明細(過去比較あり)

- 【賞与明細:2024年冬】冬ボーナス明細

- 会社持株会のメリットとリスク(実録)

- 家計赤字の実態と固定費の真因(2025上半期)

- 通信費削減(格安SIM)で年間9.1万円節約

- ふるさと納税の始め方(初心者向け)

まとめ:ボーナスは「額」よりも“設計”で差がつく

- 2025年冬ボーナスは支給146.9万円、現金手取り51.0万円。

- 手取りが少ない最大要因は、持株会50万円=自分資産への移動。

- 税社保(約30%)は制度の範囲。だからこそ、残りをどう設計するかが勝負。

- 固定費を締め、現金クッションを確保し、資産化を自動化するのが再現性のある戦略。

※本記事は家計管理・資産形成の一般的な情報提供を目的としており、特定の金融商品の売買を推奨するものではありません。

広告・PR表記、投資に関する注意事項は 広告・PR表記と投資注意 をご確認ください。

免責事項:利用規約・免責事項 / 用語:用語集 / プライバシー:プライバシーポリシー

コメント