42歳メーカー勤務のリアル資産公開です。2025年7月31日時点の総資産は11,564,121円(約1,156万円)。今月は投資信託を中心に評価益が伸び、含み益は+698,807円、一方で投信の買付で現金残高は減少しました。この記事では①資産の内訳、②4〜7月の推移、③良い点・悪い点、④次月のアクションまでを“数字ベース”でまとめます。まずは今月のスナップショットから。

→ 7月上旬時点の詳細は【保有資産公開】2025年7月5日時点のポートフォリオも併読すると変化が追いやすいです。

2025年7月末の資産スナップショット|内訳と評価損益

カテゴリ別の内訳(7/31)

- 国内株式:771,160円(6.3%)

- 米国株式:1,070,322円(8.7%)

- 投資信託:7,827,398円(63.9%)

- 現金・預金:285,302円(8.0%)

- 会社_持株:255,764円(2.1%)

- 会社_積立:1,354,175円(11.1%)

- 含み益合計:+698,807円/実現損益累計:+2,029円

▼グラフ.資産配分

評価損益の主要ドライバー

- プラス寄与:eMAXIS Slim 全世界株(NISA/つみたて)、eMAXIS Slim 米国株S&P500(NISA/つみたて)、FANG+、NVDA、ORCL

- マイナス寄与:BEPC(再エネセクターの金利敏感)

▼グラフ.評価損益

実現損益を記録する理由

- 税制:損益通算・3年繰越の管理に必須(根拠:国税庁タックスアンサー No.1474)。

- メンタル:利確=実績、含み益=期待値。

- 運用:売却益を再配分→成長&ディフェンシブのバランス調整。

・ボーナス資金の背景は【賞与公開】2025年夏ボーナス明細

・家計側のトレンドは【家計簿公開】2025年6月収支と資産推移

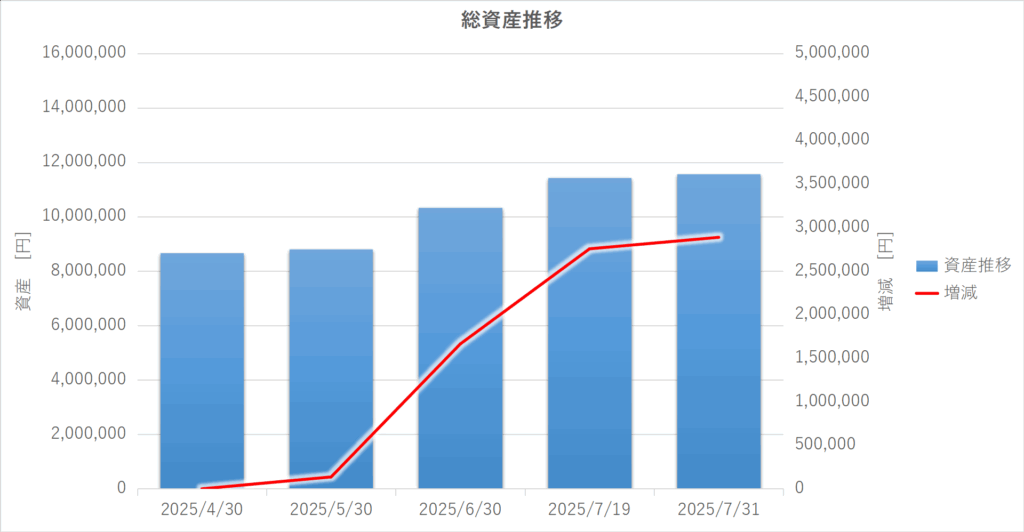

資産推移(2025/4/30→7/31)と今月のトレンド

総資産の推移

- 4/30:8,676,280円

- 5/30:8,812,673円(前月比 +136,393)

- 6/30:10,339,940円(+1,527,267)

- 7/31:11,564,121円(+1,224,181)

▼グラフ.総資産推移

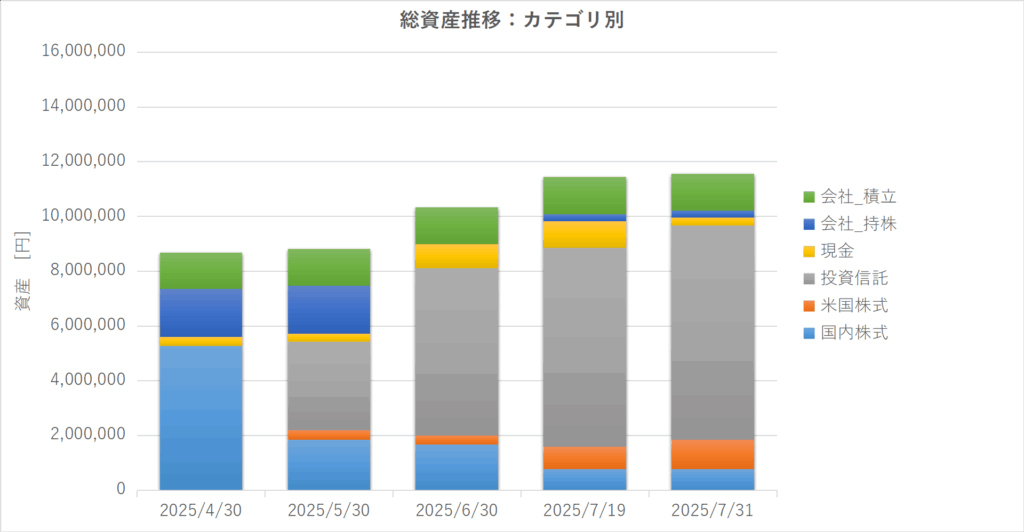

何が増え、何が減ったか

- 増:投資信託の積立+スポット買い、米株(NVDA/ORCL)の上昇。

- 減:現金(975,398→285,302)=買付に充当。

- 結果:投信比率↑/現金比率↓でリスク資産のウェイトが高まる。

▼グラフ.カテゴリ別資産推移 2025年4月→7月

ポートフォリオ詳細(国内株・米国株・投資信託)

国内株

- 1540 純金上場信託:45株、平均14,604円→現在15,005円、評価益*+18,025円☞守りの資産

- 4755 楽天グループ:平均905円→現在774円、評価益 -13,100円。通信・金融クロスセルの進展を見極めつつ“薄く保有”

- 7779 CYBERDYNE:平均171円→現在178円、評価益 +730(小型株のためボラ許容)

米国株

- NVDA:22株、+11.0%。AI/データセンター投資継続。

- ORCL:5株、+14.7%。クラウド×生成AIワークロード取り込み。

- VRNA:5株、+0.7%。小型バイオはボラタイル、影響は限定。

投資信託

- eMAXIS Slim 米国株S&P500:NISA +8.0%/つみたて +8.8%。

- eMAXIS Slim 全世界株:NISA +15.2%/つみたて +12.0%。

- iFreeNEXT FANG+:特定 +7.9%/NISA +9.7%。

→ 低コスト×広く分散を中核に、ハイテクの成長を“適量”で上乗せ。

▼グラフ.投資信託の内訳

→ NISAとiDeCoの使い分けはiDeCoとは?NISAとの違いと始め方で解説。

→ 新NISA制度の詳細は金融庁「NISAを知る」で確認。

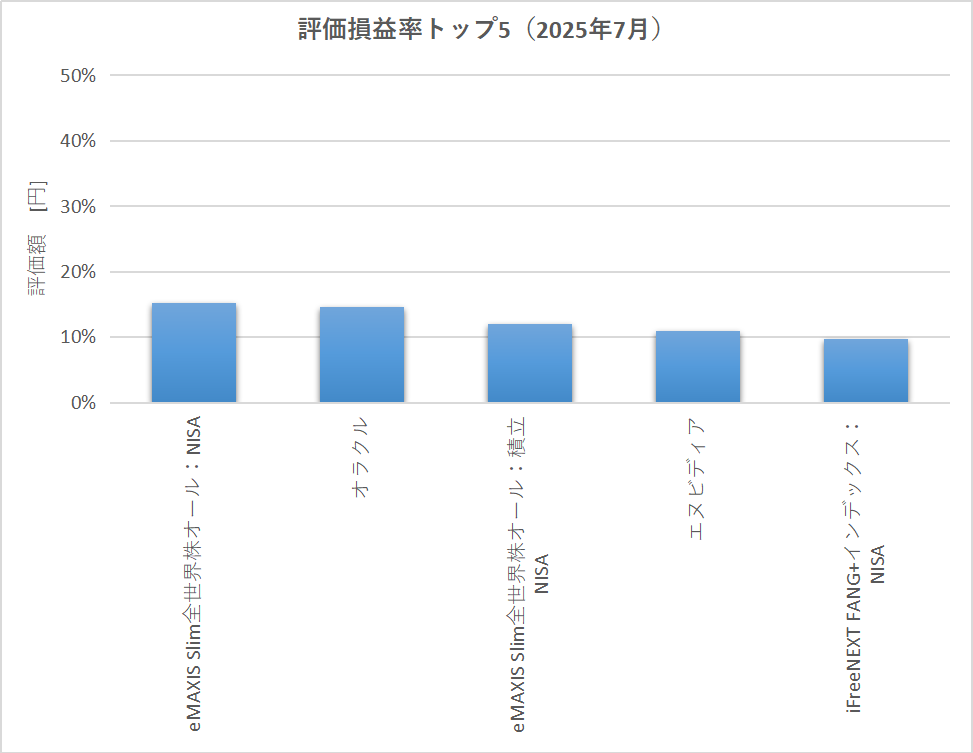

評価損益率トップ5と「伸びた/伸びない」理由

- 伸びた(率)TOP5:

- 全世界株〈NISA〉+15.2%

- オラクル(ORCL)+14.7%

- 全世界株〈つみたてNISA〉+12.0%

- エヌビディア(NVDA)+11.0%

- FANG+〈NISA〉+9.7%

- 背景:指数の牽引銘柄・生成AI関連の継続的需要。

- 伸び悩み:BEPCは金利敏感&政策見通しの揺らぎ。国内個別は“テーマ性”頼みにならないよう総資産に対する比率を抑制。

今月の良かった点・悪かった点・来月のアクション

良かった点

- 投信中心+積立継続で市場トレンドを素直に取り込めた。

- **米株(NVDA/ORCL)**がプラス寄与。

- 会社_持株・積立は継続(※持株会は優位性が高いため削減対象に含めない方針)。

悪かった点

- **現金比率が2.5%**まで低下。突発支出への耐性が弱い。

改善アクション(来月〜3ヶ月)

- 現金比率を5〜10%へ回復:新規入金+買付ペース微調整。

- 米株の分散強化:クオリティ/ディフェンシブの“薄く広く”。

- 国内個別は“応援枠”に限定、基本はインデックス投信で土台を厚く。

年収推移と資産形成スピードの関係

2021→2024で総支給は右肩上がり(例:853→927→1,002→1,083万円)。一方で社会保険料・税の負担も増えるため、可処分の最大化=固定費の最適化+制度活用が鍵。

- 家計のベンチマーク:二人以上世帯の平均貯蓄1,984万円/中央値1,189万円(出所:家計調査 貯蓄・負債編 2024(PDF))

- 固定費の真因分析は【家計赤字の実態】2025年上半期 固定費60%の真因で詳しく解説。

まとめ|年内“1,300万円”へ

- KPI:投信積立 月10万円/iDeCo 月23,000円/現金 20〜30万円へ回復。

- 市況がぶれても**“長期・分散・低コスト”**を継続。

- さらに詳しい制度・実績は、

- つみたての中身→【つみたてNISA公開】2025年6月運用実績

- 制度活用法→iDeCoとは?NISAとの違いと始め方

コメントやXで#リアル家計簿を付けて「あなたの今月のポートフォリオ」もぜひ教えてください。

(免責・PR)

本記事は投資助言ではありません。最終判断はご自身でお願いいたします。

当サイトはPRを含みます。広告方針はこちら。

コメント