(ブルームバーグ報道)「金は最高値更新へ、原油は供給過剰で弱い」──しかも、その流れが2026年まで続くという見立てが出てきました。今回のポイントは、単なる“コモディティの話”ではなく、家計(ガソリン・電気代・物価)と投資(株・金・エネルギー株)に同時に効くことです。

当ブログが初めての方は、まずこちらからどうぞ:当ブログの読み方

- 結論:なぜ騒がれてる?(40代家庭に刺さる5点)

- 何で騒いでるの?:金と原油が“同時に逆方向”へ行く意味

- 何がすごいの?:数字で一発理解(予想と“現在地”)

- 【オリジナル考察】2026年は「家計ディスインフレ×資産インフレ」が同居しやすい

- 将来予測(2026年まで)を「3層モデル」で補強:①金融政策 ②需給 ③投資マネー

- 【重要】2026年は「3つのシナリオ」で考えると判断がブレない

- 家計に落とす:原油が下がっても「劇的に楽」にはなりにくい理由

- 上がりやすい株・下がりやすい株(2026シナリオ別に“条件付き”で整理)

- 【超実務】40代が使える「毎月のチェック指標」テンプレ

- 40代サラリーマン家庭が「今すべきこと」7つ(再現性重視)

- よくある質問(40代の悩みどころを先回り)

- まとめ:2026年は「ニュースで不安になる人」と「仕組みで勝つ人」に分かれる

- 出典・一次情報(本文で参照)

結論:なぜ騒がれてる?(40代家庭に刺さる5点)

-

出所:Reuters(Goldman見通し:金4,900/Brent56・WTI52)、Reuters(スポット金 4,328.24)、Reuters(Brent 59.73 / WTI 56.02)

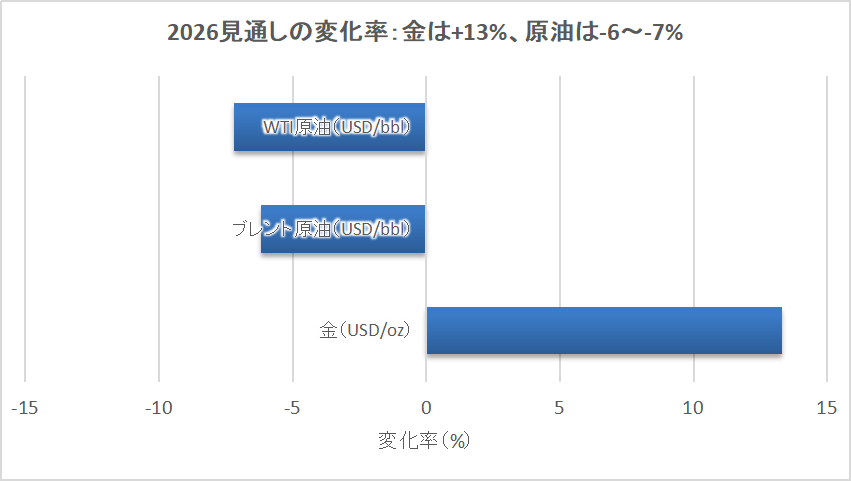

金:ゴールドマンは金1oz=4,900ドル(2026年12月)を基本シナリオに(出所:Reuters(2025/12/18))。

- 原油:同じくゴールドマンはブレント平均56ドル、WTI平均52ドル(2026年)を想定(出所:Reuters(2025/12/18))。

- 背景:FRBの利下げ・中銀買いが「金の追い風」、一方で供給増が「原油の重し」。IEAは需給・在庫を月次で整理(出所:IEA Oil Market Report(Dec 2025))。

- 家計への効き方:原油安は歓迎だが、税・為替・料金体系で体感はズレる。だからこそ固定費見直しが“確実に効く”。

- 投資の効き方:金は「当てにいく」より、40代の資産防衛(保険枠)としての使い方が再現性を高める。

ここから先は、ニュースを「家計」と「株」に落とし込み、数字根拠→オリジナル考察→将来予測→今やることまで一気にまとめます。

何で騒いでるの?:金と原油が“同時に逆方向”へ行く意味

① 金は「安全資産」から“覇権の保険”へ(買い手が変わった)

金の上昇は「インフレが怖いから」というより、買い手が“中央銀行+ETF投資家”に厚くなった点が本質です。金は利息を生みません。だから、金利(とくに実質金利)が下がる局面で「持っていて損しにくい資産」になりやすい。

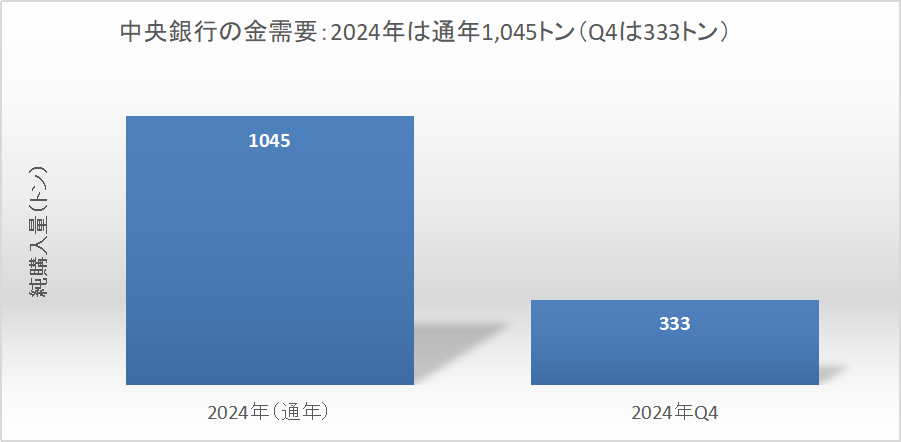

- ゴールドマンは、金上昇の主要因として中央銀行需要と利下げ(実質金利低下)を挙げています(出所:Reuters(2025/12/18))。

- 世界の金需要(ETF流入・中銀買いなど)のトレンドはWGCが定点観測(出所:World Gold Council / Gold Demand Trends Q3 2025)。

つまり「金は上がったから売り」ではなく、“構造的に買われやすい需給”に入っている可能性がある。ここが騒がれる理由です。

金の基本をゼロから整理したい方はこちら:【初心者向け】金の買い方・選び方を徹底解説!

② 原油は「地政学」より“在庫と供給”が効いている

ニュースでは中東や制裁など地政学が注目されがちですが、足元でより効いているのは供給の厚み(在庫・海上在庫)です。Reutersは海上在庫増が市場心理を冷やす構図を報じています(出所:Reuters(2025/12/19))。

そして需給の一次情報は、IEA月報が最もまとまっています(出所:IEA Oil Market Report(Dec 2025))。

40代家計にとっては「原油安=ガソリンが必ず安い」ではありませんが、輸入物価(燃料・原材料)の圧力が緩みやすいのは事実。食費・日用品の値上げトレンドにもじわっと効きます。

何がすごいの?:数字で一発理解(予想と“現在地”)

ゴールドマンの見通し(2026年)

| 項目 | ゴールドマン見通し | ポイント | 出所 |

|---|---|---|---|

| 金(ゴールド) | 4,900ドル/oz(2026年12月) | 中銀需要+利下げが追い風 | Reuters(2025/12/18) |

| ブレント原油 | 平均56ドル/バレル(2026年) | 供給過剰が重し(OPEC減産等がなければ) | Reuters(2025/12/18) |

| WTI原油 | 平均52ドル/バレル(2026年) | 同上 | Reuters(2025/12/18) |

“利下げ”の一次情報:結局どこを見る?

利下げ観測はニュースより、FRB公式が一次情報です。FOMC声明(政策金利レンジの運用方針)と、経済見通し(SEP)をセットで見ます。

ここを押さえると、金が上がった下がったの“後追い”ではなく、金が動きやすい前提(実質金利)を先に把握できます。

【オリジナル考察】2026年は「家計ディスインフレ×資産インフレ」が同居しやすい

ここからは当ブログのオリジナル考察です(投資助言ではなく、データからの仮説整理)。

仮説:生活コストは落ち着くのに、“資産”は上がりやすい

原油が弱い=エネルギー由来のコスト圧力が緩む。一方、金が強い=不確実性や通貨分散需要が強い。これが同居すると、40代家計はこうなりやすいです。

- 生活:燃料・物流・原材料の圧力が緩み、値上げの“勢い”が落ちる。ただし税・円安・人件費で相殺され、体感は遅れる。

- 資産:利下げ方向なら、債券・株・金など「ディスカウント率」に敏感な資産が評価されやすい。

この局面は、体感としては「生活は急に楽にならないのに、資産を持つ人は増える」というズレが出やすい。だから40代は、ニュースに一喜一憂するより、“仕組み”で差がつくと思っています。

わが家の運用実例(資産配分のリアル):【資産公開】2025年11月末 総資産1,313万円|内訳・評価損益・推移

将来予測(2026年まで)を「3層モデル」で補強:①金融政策 ②需給 ③投資マネー

「金は上がる、原油は下がる」という一見ちぐはぐな予測は、実は“別々のエンジン”で動いていると考えると腑に落ちます。

①金融政策(FRB)が金に効く:利下げは「実質金利↓」を通じて金を支える

FRBの経済見通し(SEP)は、政策金利(FF金利)の年末見通しが示されます。金は利息を生まない資産なので、一般に実質金利が低下すると相対的に魅力が上がると説明されます。

ポイントは「利下げそのもの」よりも、利下げがドル高圧力を弱め、さらに実質金利を押し下げるルートです。金の上昇は“インフレ”だけではなく、“金利”で説明できる——ここが強い。

②需給(供給過剰)が原油に効く:2026年は「余り」が価格を押し下げやすい

原油は「余り」が見え始めると、投機マネーが一気に萎みやすい。Reutersは海上在庫増が市場を冷やす構図を報じています(出所:Reuters(2025/12/19))。

需給を一次情報で追うならIEA月報が王道です(出所:IEA Oil Market Report(Dec 2025))。加えて米国の見通しならEIAの短期見通しが使えます(出所:EIA Short-Term Energy Outlook(PDF))。

③投資マネーが金を押し上げる:中央銀行×ETFの「取り合い」構造

金の強みは、需要が「装飾品」だけでなく、中央銀行(準備資産)と投資家(ETF/現物/先物)に跨る点です。WGCは2026年の見通し資料を公開し、複数シナリオのレンジを示しています(出所:WGC:The 2026 Gold Outlook(PDF))。

【重要】2026年は「3つのシナリオ」で考えると判断がブレない

未来は1本線ではなく分岐します。そこで40代家計が使えるように、2026年を3シナリオで整理します(※価格を保証するものではありません)。

シナリオA:金融緩和×供給過剰(記事テーマに最も近い)

- 起点:FRB利下げ継続 → 実質金利↓ → 金に追い風

- 原油:供給が需要を上回り、在庫が重石

- 体感:生活は「値上げが緩む」程度、資産は「持つ人が強い」

シナリオB:地政学ショック&追加減産(原油が反転するケース)

- 起点:中東・海上輸送・制裁強化などで供給障害

- 原油:急騰しやすい(ガソリン・電気代に波及)

- 金:安全資産需要で上がりやすい(“金も原油も上がる”)

シナリオC:景気後退(需要崩れで原油が下ぶれ)

- 起点:世界需要が鈍化し、エネルギー消費が伸びない

- 原油:想定以上に下落しやすい

- 金:逃避需要は残るが、短期は流動性でブレる可能性

出所:World Gold Council(Gold Demand Trends 2024:Central banks)

家計に落とす:原油が下がっても「劇的に楽」にはなりにくい理由

原油が4ドル下がったときの“ざっくり換算”

仮にブレントが60→56ドル(▲4ドル)下がったとします。1バレルは約159リットルなので、原油コストは単純換算で1リットルあたり約0.025ドル低下。

- 為替が1ドル=150円なら:0.025ドル×150円≒約3.8円/リットル(概算)

ただし、ガソリン価格は税・精製・流通・為替が乗り、さらに補助制度などでズレます。ここで言いたいのは、原油安は“プラス要因”だが、家計を救う主役にはなりにくいということ。

だから40代は「相場頼み」より「固定費改革」が強い

- 固定費の全体像:固定費見直し

- 実例(通信費):【通信費削減】格安SIMで年間9.1万円節約へ

- 実例(サブスク):毎月引き落とされる謎の508円…ヤフー課金の正体と解約手順

相場は外部要因ですが、固定費は自分が握れるレバー。ここが再現性の差になります。

上がりやすい株・下がりやすい株(2026シナリオ別に“条件付き”で整理)

ここは銘柄当てではなく、構造で勝ちやすい場所を整理します(投資助言ではありません)。

金高(+利下げ)が追い風になりやすい

- 金関連:金ETF、金鉱株(ただしコスト高・地政学・採掘難でブレる)

- ディフェンシブ要素:不確実性が高い局面で相対的に選好されやすい

金の“買い方の正解”は人によって違うので、ここで整理しています:

原油安が追い風になりやすい(ただし“景気”を同時チェック)

- 運輸:燃料コスト低下が利益に効きやすい(需要減の局面では相殺)

- 化学・素材の一部:原料コスト低下でマージン改善が起きやすい(市況の悪化には注意)

- 消費関連:物流費・エネルギーコストが緩むと価格転嫁圧力が弱まる可能性

下がりやすい(または逆風になりやすい)

- 上流(原油生産・開発):原油価格が下がると利益が直撃しやすい

- インフレ勝ち組の一部:価格転嫁で伸びていた企業は伸びが鈍る可能性

ここで重要な注意点があります。原油が下がる理由が「供給増」ならプラスに働きやすい一方、「需要が弱いから下がる」なら景気敏感株は同時に弱くなり得る。つまり“原油安=株にプラス”と決めつけないことが大切です。

【超実務】40代が使える「毎月のチェック指標」テンプレ

予測を当てに行くのではなく、ブレない行動のためのチェックリストにします。月1回、家計簿を締めるタイミングでOK。

| チェック項目 | 見るもの | 意味(超ざっくり) | 一次情報 |

|---|---|---|---|

| FRBの方針 | FOMC声明・SEP | 利下げ/利上げの“公式”を確認 | FOMC / SEP |

| 原油の需給 | 需給/在庫の文章 | “余り”が強いほど原油は重くなりやすい | IEA月報 |

| 金の需要 | 中銀・ETFなど | 買い手が強いと高値でも崩れにくい | WGC |

この“見る順番”が決まるだけで、ニュースの洪水に流されにくくなります。

40代サラリーマン家庭が「今すべきこと」7つ(再現性重視)

1)家計は“原油安=勝ち”と決めつけず、固定費から確実に削る

原油が下がっても、円安・税・電気料金体系で体感はズレます。だからこそ自分でコントロールできる固定費が最優先です。

- 固定費見直しの全体像:固定費見直し

- 通信費の実例:【通信費削減】格安SIMで年間9.1万円節約へ

2)家計簿で「効いてる施策」を見える化(やりっぱなし防止)

3)金は「当てに行く」より“保険枠”で持つ(小さく、長く)

金は値動きがあるので、全力で当てに行くとブレます。おすすめは生活防衛×資産防衛の“保険枠”としての設計。

4)新NISAは「コア(インデックス)+サテライト(テーマ)」で迷いを減らす

- 運用実績:【つみたてNISA公開】運用実績と銘柄内訳

- 保有株の全公開:【2025年9月最新版】保有株式&投資信託を全公開

5)“持株会”は削減対象にしない(順番を間違えない)

当ブログの方針として、持株会は優位性が高いため削減対象に含めません。固定費・サブスク・通信・保険の見直しを先にやり、投資枠は「仕組み」で継続するのが再現性のある戦い方です。

6)“買うタイミング”より“買い方”を固定する(積立・分割・ルール化)

金も株も、上がり続けた後ほど怖くなります。そこで有効なのがルールで機械化です。

- 例:毎月一定額(積立)

- 例:急騰したら“買い増しではなく保有比率だけ確認”

- 例:年2回だけリバランス(誕生月・年末など)

7)家計と投資の“共通ゴール”を決める(ブレない軸)

40代は教育費・住宅・親の介護など、イベントが重なりやすい。だから「増やす」より、まず守る。守りができると、攻め(投資)も継続できます。

よくある質問(40代の悩みどころを先回り)

Q1. 金が高値でも、今から買っていい?

高値かどうかは“結果”でしかわかりません。だから私は「当てる」ではなく「保険枠」の発想を推します。比率を小さく、積立で、家計を壊さない範囲で。

Q2. 原油が下がるなら、エネルギー株は全部ダメ?

一概には言えません。上流(採掘・開発)は逆風になりやすい一方、下流(精製・販売)や電力・ガスなどは構造が違います。まずは“何で儲けている会社か”を分解するのが先です。

Q3. 家計は何から手をつけるのが最短?

固定費です。特に通信費・保険・サブスクは効果が早い。まずはここから。

まとめ:2026年は「ニュースで不安になる人」と「仕組みで勝つ人」に分かれる

ゴールドマンの見立ては、金と原油という“真逆の資産”が、同時に別方向へ進む可能性を示しました。これは40代家庭にとって、怖いニュースではなく、家計と投資の優先順位を整えるチャンスです。

- 家計:原油安に期待しすぎず、固定費を先に削る

- 投資:金は“当てに行く”のではなく、保険枠として小さく持つ

- 運用:新NISAはコア+サテライトで迷いを減らす

- 予測:3シナリオで分岐を想定し、月1のチェック指標でブレない

用語が不安な方は、まずここをブックマーク:用語集

出典・一次情報(本文で参照)

- ゴールドマン予測(金4,900ドル、原油平均56/52ドル):Reuters(2025/12/18)

- 原油市況(海上在庫・供給過剰の論点):Reuters(2025/12/19)

- 石油需給の一次情報:IEA Oil Market Report(Dec 2025)

- 金需要:World Gold Council / Gold Demand Trends Q3 2025

- WGC 2026見通し:WGC:The 2026 Gold Outlook(PDF)

- FOMC声明:FRB(2025/12/10)

- SEP:FRB:SEP(2025/12)

- EIA短期見通し:EIA:Short-Term Energy Outlook(PDF)

※免責:本記事は情報提供を目的としたもので、特定の投資行動を推奨するものではありません。投資判断はご自身の責任でお願いします。広告・PR表記と投資に関する注意事項:広告・PR表記と投資注意/利用規約・免責事項

コメント