今回は、台湾が改正国家安全法にもとづいて半導体の「営業秘密」捜査を動かした結果、対象が中国ではなく日本企業・米国企業に及んだ——という衝撃ニュースを、40代サラリーマン家庭の目線で「何が起きたのか/なぜ騒がれるのか/株はどう動きそうか/私たちは何をすべきか」まで一気に整理します。

※当ブログのスタンス(家計×投資の読み方)は当ブログの読み方にまとめています。用語が不安な方は用語集もどうぞ。

結論:今回のニュースは「台湾が“技術保護”を国安レベルで本格運用する」合図

- ポイント①:台湾は“技術流出=国の安全保障”として、刑事罰(懲役・罰金)を伴う枠組みを実運用へ。

- ポイント②:しかも初動の対象が同盟国側(日本・米国)に及ぶことで、サプライチェーンに「同盟リスク」が乗りやすくなる。

- ポイント③:日本の半導体関連、とくに装置企業は台湾・中国への売上依存が大きいため、短期は“リスクプレミアム”で株価が揺れやすい。

ただし、ここで重要なのは「台湾が反日/反米に転んだ」と短絡しないこと。むしろ2nm・先端パッケージ・AIサーバー時代に、技術の価値が上がりすぎて“警察権の運用”が前面に出てきた、という構造変化です。

何が起きた?(事実の整理)

今回の話の軸は「台湾が改正国家安全法を使い、半導体の営業秘密(トレードシークレット)を守る捜査を本格化させた」ことです。

(1)東京エレクトロン台湾子会社が起訴されたと開示

東京エレクトロンは、台湾子会社が台湾の国家安全法等に関する事件で起訴された旨を開示しています(一次情報)。

出所:東京エレクトロン「台湾子会社の起訴に関するお知らせ」(2025年12月3日)

開示では、同社業績への影響は「軽微」との見通しも示されています。とはいえ市場が反応するのは「金額」より「ルールが変わった」インパクトです。

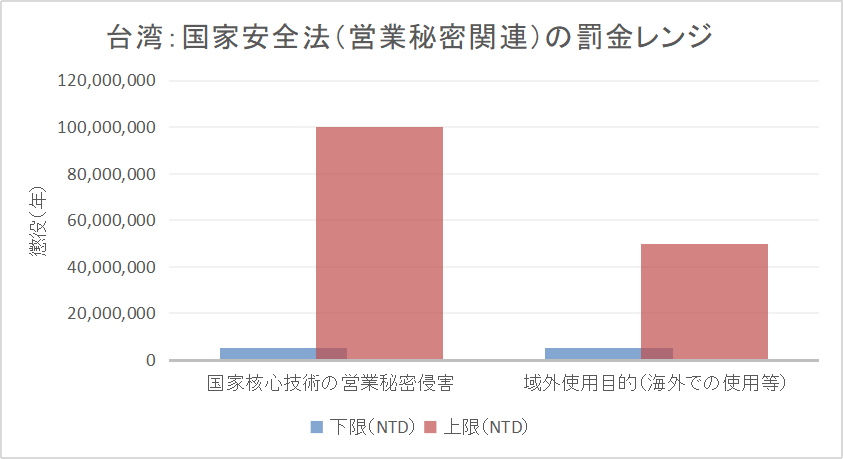

(2)国家安全法(改正)の“強い罰則”が背景にある

台湾の国家安全法では、一定の行為に対し懲役5年以上12年以下+罰金(NTD 500万〜1億)といった強い刑事罰が規定されています(条文一次情報)。

出所:台湾「National Security Act」英語条文(Article 8 ほか)

これが“営業秘密の事件”と結びつくことで、企業側の体感としては「知財侵害」ではなく「国安案件」になり、レベルが一段上がります。

なぜ騒いでるの?(本質は“同盟リスク”の顕在化)

これまで「台湾の技術流出」といえば、語られがちだったのは対中国でした。ところが今回の報道・開示で注目されたのは、初動で矢が向かった先が中国ではなく、日本の供給企業や米国側(顧客・競合)にも及び得る点です。

40代家計の感覚に寄せると、これは「悪者探し」よりも、もっと現実的で、イヤな変化です。

- これまでは:地政学リスク=台湾有事/中国リスク

- これからは:地政学リスク=同盟国間でも“技術保護”で摩擦が起きる

つまり、サプライチェーンのリスクが「国・国」だけでなく「制度・捜査・司法」として表面化し、企業の行動(人材移動、共同開発、顧客対応)を制約しやすくなる——これが“騒がれポイント”です。

何がすごいの?(罰則の強さ+「国家核心」指定の広がり)

(1)罰則が“重い”:懲役・高額罰金が現実に

台湾の国家安全法(英語条文)では、対象となる行為について「懲役5年以上12年以下」、加えて罰金(NTD 500万〜1億)の可能性が明記されています。

出所:台湾「National Security Act」英語条文(Article 8)

企業にとっては、罰金よりも「捜査・起訴・裁判対応」がコストと不確実性を生みます。株価は“利益の減少”だけでなく、“将来の不確実性”にも敏感です。

(2)「国家核心関鍵技術」のリスト運用が進む

台湾では国家核心関鍵技術(National Core Key Technologies)に関するリスト整備が進み、対象範囲を明確化しながら保護を強めています。政府公報の公告(一次情報)も参照できます。

出所:行政院公報資訊網(国家核心関鍵技術に関する公告)

この“指定”が進むほど、先端領域(プロセス・パッケージ・AIチップ設計・高周波半導体など)で、企業間の情報共有や人材移動に規制と監視が入りやすくなります。

数字で読む:なぜ「日本半導体(装置)」に直撃しやすいのか

ここからは家計ブログらしく、数字で腹落ちさせます。

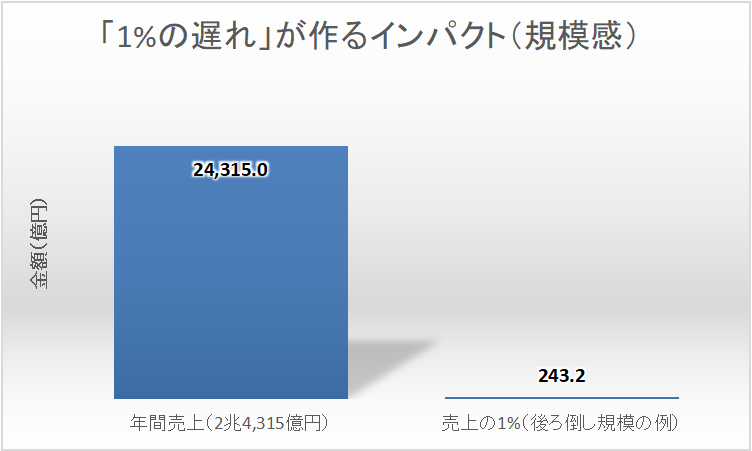

東京エレクトロンの売上規模は「2兆4,315億円」

東京エレクトロンの2025年3月期の売上高は2兆4,315億円(IR資料)です。

出所:東京エレクトロン FY2025 決算説明資料(売上高・地域別売上)

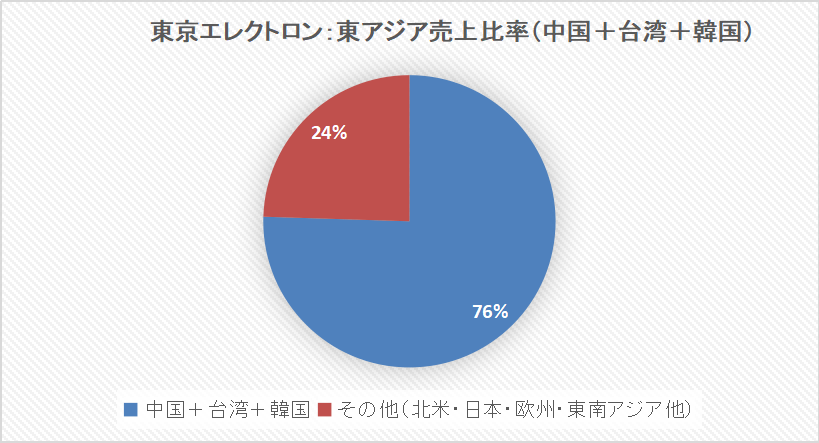

地域別の依存度:ざっくり「中国42%・台湾17%・韓国17%」

同資料の地域別売上(四半期の合計)から、2025年3月期の地域構成を計算すると概ね以下です(※資料数値の四半期合算ベース)。

| 地域 | 売上(億円、四半期合算) | 構成比(概算) |

|---|---|---|

| 中国 | 10,149 | 約41.8% |

| 台湾 | 4,104 | 約16.9% |

| 韓国 | 4,088 | 約16.8% |

| 北米 | 2,428 | 約10.0% |

| 日本 | 1,898 | 約7.8% |

| 東南アジア・その他 | 883 | 約3.6% |

| ヨーロッパ | 753 | 約3.1% |

つまり、中国+台湾+韓国で約75%。この依存度の高さが、「台湾で制度が強化される」ニュースに対して、日本の装置企業が揺れやすい構造的理由です。

家計でも使える“簡易ストレステスト”

ここからは仮定の話(シミュレーション)ですが、考え方が大事です。

- 仮定A:台湾・関連案件のコンプラ強化で、検収遅延などが起きて「売上の1%」が後ろ倒しになる

売上2兆4,315億円の1%は約243億円。これが“利益率”と“市場の期待(PER)”を通じて株価を揺らす——これがニュースが株価に効くメカニズムです。

(※1%後ろ倒しはあくまで例で、実際の影響を断定するものではありません)

背景の考察:台湾が「保護」を前に出す3つの理由(オリジナル視点)

理由①:AI・先端半導体は「秘密の価値」が桁違いに上がった

HBM、先端ロジック、先端パッケージは、ちょっとしたプロセス条件・歩留まりノウハウが収益を左右します。台湾にとっては「企業の秘密」ではなく、国家の競争力そのものになりやすい。

理由②:米国の国内製造圧力が強まり、台湾の交渉カードが増えた

TSMCは米国投資を大きく積み増しています。たとえば米国での投資計画の拡大(総額)は一次情報として公表されています。

出所:TSMC Press Release(米国投資計画の拡大)

ここで重要なのは「米国が正しい/台湾が悪い」ではなく、半導体が“安全保障×産業政策”の中心になったこと。中心になればなるほど、捜査や規制が“政治の影”を帯びやすい、という現実があります。

理由③:「見せしめ」ではなく“ルール整備の運用フェーズ”に入った

法律を作っただけでは守れません。実際に事件化し、起訴し、運用することで、企業の行動が変わる。今回のニュースは、まさにこの「運用フェーズ」入りを示します。

株はどこが上がりやすい?下がりやすい?(3シナリオ)

ここは“当て物”ではなく、どう分岐するかを整理します(投資助言ではありません)。

シナリオA:限定的な運用(個別案件で収束)

- 下がりやすい:当事者(疑義が出た企業)の短期センチメント

- 上がりやすい:大きなトレンドは変わらず、AI投資テーマは継続(装置全体は押し目で戻る可能性)

実際、WFE市場の見方として、東京エレクトロン自身はCY2025で約1,100億ドル程度といった見通しを示しています。

出所:東京エレクトロン FY2025 決算説明資料(WFE市場見通し)

シナリオB:対象が広がる(他社・他工程にも波及)

- 下がりやすい:台湾依存の高い半導体サプライチェーン(装置・材料・人材移動が多い領域)

- 上がりやすい:情報漏えい対策・監査・セキュリティ関連(“守りの投資”が増える)

シナリオC:政治問題化(同盟国間の摩擦へ)

- 下がりやすい:半導体の“国際協業プレミアム”が剥落し、バリュエーション(PER)が縮むリスク

- 上がりやすい:国産化・分散化(米国内製造、他国代替)で恩恵を受ける企業群(ただし見極めは難)

半導体は「成長テーマ」ですが、2025年以降は同時に「規制テーマ」でもあります。だからこそ、私たち個人は“当てに行く”より揺れても死なない設計が大事。

半導体×関税の話は、同じ文脈としてこちらも参考になります:トランプ氏「輸入半導体に100%関税」方針の家計影響

40代サラリーマン家庭がすべきこと:家計×投資×キャリアの3点セット

1)家計:まず“固定費”で守りを固める(投資の前に)

相場が荒れると、結局効くのは「毎月のキャッシュフロー」です。固定費の圧縮は、相場予想より再現性が高い。

→ 固定費見直し(カテゴリ)

2)投資:半導体に賭けすぎない(分散・積立・ルール化)

半導体は強い。でも、規制・地政学・技術流出のニュースで“急に揺れる”のも半導体。個人は、銘柄当てより資産配分で勝ちやすいです。

→ 投資・資産形成(カテゴリ)

→ 我が家の例:2025年11月末の資産公開

なお、当ブログでは持株会は優位性が高いため削減対象に含めない前提で考えています(仕組みと注意点はこちら)。

→ 会社持株会のメリットとリスク(実録)

3)キャリア:技術だけでなく「守る力」が評価される時代へ

今回のニュースが示すのは、技術力だけでなく知財・情報管理・コンプライアンスが価値を持つ時代が来たこと。40代は「専門×守り(ルール)」の掛け算が効きます。

- 社内で:データ持ち出しルール、アクセス権限、委託先管理の整備

- 個人で:セキュリティ基礎、監査対応、英文契約・輸出管理のリテラシー強化

まとめ:このニュースの見方(家計目線の最適解)

- 台湾は「技術保護」を国安レベルで運用し始めた可能性が高い。

- 日本の半導体関連は、売上構造的に台湾・中国への依存が大きく、短期は揺れやすい。

- 個人は「銘柄当て」より、固定費・分散・ルール化で“揺れても折れない”設計が勝ちやすい。

最後に:投資判断は自己責任です。当ブログの広告・投資に関する注意事項は広告・PR表記と投資注意、免責は利用規約・免責事項をご確認ください。

(関連記事)

・半導体テーマを体系的に読む:半導体はこう読む:装置・材料・後工程の勝ち筋

・AI投資マネーの流れ:AI投資3兆ドルの現実(データセンターと電力)

・守りの分散先:金はなぜ「レジェンド資産」なのか

::contentReference[oaicite:0]{index=0}

コメント